Tỷ Lệ NIM là một chỉ số quan trọng mà các nhà đầu tư cần chú ý khi học cách đầu tư vào cổ phiếu ngân hàng. NIM thể hiện sự chênh lệch giữa lãi suất mà ngân hàng thu được từ các khoản cho vay và lãi suất mà ngân hàng phải trả cho các khoản tiền gửi. Việc theo dõi NIM trong báo cáo tài chính của ngân hàng sẽ giúp nhà đầu tư xác định được những cổ phiếu ngân hàng nào có triển vọng phát triển tốt và đáng để đầu tư. Bằng cách phân tích chỉ số NIM, các nhà đầu tư có thể đánh giá khả năng sinh lợi của ngân hàng và dự đoán xu hướng trong tương lai.

GiaVangVnd.Com – Để có thể đưa ra quyết định đầu tư chính xác, nhà đầu tư cần nắm vững cách tính toán và ý nghĩa của NIM. Chỉ số này không chỉ phản ánh hiệu quả hoạt động của ngân hàng mà còn là yếu tố quan trọng trong việc dự đoán sự phát triển bền vững của ngân hàng đó. Với sự phân tích kỹ lưỡng từ Vietcap, các nhà đầu tư sẽ có cơ hội hiểu sâu hơn về các chỉ số tài chính quan trọng và làm cơ sở cho những quyết định đầu tư thông minh. Từ đó, nhà đầu tư có thể lựa chọn những cổ phiếu ngân hàng có tiềm năng sinh lợi cao và phù hợp với chiến lược đầu tư của mình.

Tìm Hiểu Về NIM (Tỷ Suất Lợi Nhuận Ròng)

NIM là gì?

Tỷ suất lợi nhuận ròng (NIM) là tỷ lệ phần trăm giữa thu nhập lãi và chi phí lãi của một ngân hàng. Đây là một chỉ số quan trọng dùng để đo lường hiệu quả và khả năng sinh lời của ngân hàng. NIM phản ánh sự khác biệt giữa số tiền lãi mà ngân hàng thu được từ các khoản cho vay và số tiền lãi mà ngân hàng phải trả cho các khoản tiền gửi của khách hàng.

Hoạt động tạo ra lợi nhuận cho ngân hàng

Một trong những hoạt động chính tạo ra doanh thu cho ngân hàng là huy động vốn từ tiền gửi của khách hàng và cho vay lại với lãi suất cao hơn. Ngoài ra, ngân hàng còn thu lợi từ các hoạt động khác như giao dịch chứng khoán, hợp đồng phái sinh, giao dịch ngoại tệ và các hoạt động bảo lãnh. Những hoạt động này đóng góp vào nguồn thu nhập của ngân hàng và ảnh hưởng đến chỉ số NIM.

Tác động của NIM đến hoạt động ngân hàng

NIM giúp ngân hàng đánh giá hiệu quả trong việc duy trì sự phát triển của các nguồn thu nhập, đặc biệt là từ khoản vay, lãi suất chiết khấu, phí thuê tài chính và phí bảo lãnh, so với sự gia tăng chi phí, chẳng hạn như chi phí lãi suất từ các khoản tiền gửi và vay mượn trên thị trường. Chỉ số này cho thấy ngân hàng đang sử dụng vốn một cách hiệu quả và quản lý chi phí một cách hợp lý.

Ý nghĩa của NIM đối với quản lý ngân hàng và đầu tư

Thông qua tỷ lệ NIM, các nhà quản lý ngân hàng có thể đánh giá hiệu quả sử dụng vốn và khả năng quản lý dòng tiền của ngân hàng. Điều này giúp họ điều chỉnh chiến lược kinh doanh và tài chính một cách hợp lý. Đối với nhà đầu tư, tỷ lệ NIM cung cấp thông tin quan trọng về tình trạng tài chính và sức khỏe của ngân hàng, từ đó hỗ trợ họ trong việc ra quyết định đầu tư vào cổ phiếu ngân hàng phù hợp với mức độ chấp nhận rủi ro của mình.

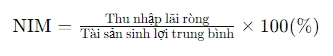

Cách Tính Tỷ Suất Lợi Nhuận Ròng (NIM)

Công thức tính NIM

Tỷ suất lợi nhuận ròng (NIM) được tính bằng công thức sau:

Ý nghĩa của các thành phần trong công thức

- Thu nhập lãi ròng: Đây là sự chênh lệch giữa tổng thu nhập từ lãi và thu nhập tương tự so với chi phí lãi và các chi phí liên quan. Thông tin này thường có sẵn trong báo cáo lợi nhuận và lỗ của ngân hàng. Thu nhập lãi bao gồm các khoản thu từ cho vay, đầu tư vào chứng khoán, gửi tiền tại ngân hàng trung ương, cho vay các tổ chức tín dụng khác và các khoản thu khác từ hoạt động tín dụng. Ngược lại, chi phí lãi là các khoản chi mà ngân hàng phải trả cho các cá nhân và tổ chức gửi tiền, chi phí huy động vốn từ bên ngoài và các chi phí liên quan khác.

- Tài sản sinh lợi trung bình: Đây là trung bình toàn bộ tài sản của ngân hàng tạo ra thu nhập lãi trong một khoảng thời gian cụ thể. Các tài sản sinh lợi bao gồm các khoản cho vay khách hàng, chứng khoán đầu tư, gửi tiền tại ngân hàng trung ương, gửi tiền tại các tổ chức tín dụng và các khoản cho vay khác. Các tài sản không tính vào bao gồm dự phòng, tài sản cố định và tiền mặt – kim loại quý trong quỹ dự trữ.

Tầm quan trọng của việc tính toán NIM

Việc tính toán NIM giúp ngân hàng đánh giá khả năng sinh lợi từ các hoạt động tài chính của mình. Một NIM cao cho thấy ngân hàng đang tạo ra nhiều thu nhập lãi hơn so với chi phí lãi, từ đó cho thấy hiệu quả quản lý tài sản và chi phí tốt. Ngược lại, NIM thấp có thể chỉ ra rằng ngân hàng đang gặp khó khăn trong việc duy trì lợi nhuận từ các hoạt động cho vay và đầu tư. Việc hiểu rõ về NIM sẽ hỗ trợ ngân hàng trong việc điều chỉnh chiến lược tài chính và quản lý rủi ro một cách hiệu quả hơn.

Ý Nghĩa và Tầm Quan Trọng của Tỷ Suất Lợi Nhuận Ròng (NIM)

Định nghĩa và Ý Nghĩa

Tỷ suất lợi nhuận ròng (NIM) là một chỉ số quan trọng dùng để đánh giá khả năng sinh lời của ngân hàng. Chỉ số này cho biết đối với mỗi 100 VND tài sản sinh lãi, ngân hàng tạo ra bao nhiêu VND thu nhập lãi ròng. NIM giúp đánh giá hiệu quả trong việc sử dụng vốn của ngân hàng để tạo ra lợi nhuận. Một tỷ lệ NIM cao cho thấy ngân hàng có khả năng quản lý tài sản và chi phí lãi một cách hiệu quả, từ đó mang lại lợi nhuận cao hơn. Điều này không chỉ phản ánh sự thành công trong hoạt động tài chính của ngân hàng mà còn cho thấy sự ổn định và tiềm năng phát triển trong tương lai, làm tăng sự hấp dẫn của cổ phiếu ngân hàng đối với các nhà đầu tư.

Tác Động của Tỷ Suất NIM Thấp

Nếu tỷ lệ NIM thấp hoặc âm, điều này là dấu hiệu cho thấy ngân hàng đang gặp khó khăn trong việc tạo ra lợi nhuận từ các tài sản sinh lãi. Một tỷ lệ NIM thấp có thể cho thấy ngân hàng đang gặp vấn đề về hiệu quả hoạt động, chẳng hạn như chi phí lãi cao hơn so với thu nhập lãi hoặc quản lý tài sản không hiệu quả. Đây là một chỉ số cảnh báo rằng ngân hàng có thể không đạt được mức lợi nhuận kỳ vọng và có thể gặp rủi ro về tài chính. Đối với các nhà đầu tư, điều này có thể làm giảm sự hấp dẫn của ngân hàng trong việc đầu tư cổ phiếu.

So Sánh Tỷ Suất NIM giữa Các Ngân Hàng

Để có cái nhìn toàn diện về hiệu quả hoạt động của ngân hàng, việc so sánh tỷ lệ NIM của Ngân hàng Kien Long (KLB) với các ngân hàng khác là rất quan trọng. Tỷ lệ NIM không chỉ phản ánh hiệu quả của các hoạt động cho vay và quản lý tài sản mà còn là chỉ số cho thấy khả năng cạnh tranh của ngân hàng trên thị trường. Các yếu tố như cách quản lý tài sản, chiến lược đầu tư và chi phí lãi đều ảnh hưởng đến tỷ lệ NIM. So sánh tỷ lệ này giữa các ngân hàng có thể giúp đánh giá sự khác biệt trong hiệu quả tài chính và khả năng sinh lời, từ đó đưa ra những quyết định đầu tư thông minh hơn.

Đánh Giá Tỷ Suất Lợi Nhuận Ròng (NIM) – Xác Định Chỉ Số Tốt Nhất Để Đầu Tư

1. Tỷ Suất Lợi Nhuận Ròng (NIM) Là Gì?

Tỷ suất lợi nhuận ròng (NIM) là một chỉ số quan trọng trong ngành ngân hàng, đo lường khả năng sinh lời từ các tài sản sinh lãi của ngân hàng. NIM cho biết ngân hàng tạo ra bao nhiêu lợi nhuận ròng từ mỗi đồng tài sản sinh lãi. Một tỷ lệ NIM cao chứng tỏ ngân hàng đang sử dụng vốn hiệu quả và có khả năng quản lý tài sản và chi phí lãi tốt.

2. Cách Đánh Giá Tỷ Suất NIM

- So Sánh Với Ngành: Để đánh giá tỷ lệ NIM của một ngân hàng, bạn cần so sánh với các ngân hàng khác trong cùng ngành. Một ngân hàng có tỷ lệ NIM cao hơn mức trung bình của ngành thường cho thấy ngân hàng đó có hiệu quả hoạt động tốt hơn, với khả năng sinh lời vượt trội.

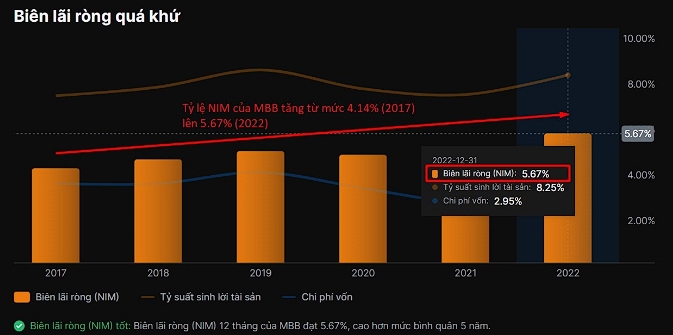

- So Sánh Theo Thời Gian: So sánh tỷ lệ NIM của ngân hàng hiện tại với tỷ lệ của ngân hàng đó trong quá khứ giúp bạn đánh giá sự cải thiện hay suy giảm trong khả năng sinh lời của ngân hàng. Tăng trưởng tỷ lệ NIM theo thời gian cho thấy ngân hàng đang quản lý tài sản và chi phí lãi hiệu quả hơn.

3. Tầm Quan Trọng Của Tỷ Lệ NIM Cao

- Chỉ Số Tốt: Tỷ lệ NIM cao không chỉ phản ánh khả năng sinh lợi tốt mà còn cho thấy ngân hàng có khả năng quản lý rủi ro và tối ưu hóa nguồn vốn hiệu quả. Ví dụ, Ngân hàng MBB đã chứng kiến sự gia tăng tỷ lệ NIM trong 5 năm qua, cho thấy sự cải thiện trong quản lý vốn và thu nhập từ cho vay.

- Rủi Ro Của Tỷ Lệ NIM Quá Cao: Tuy nhiên, tỷ lệ NIM quá cao có thể cảnh báo về mức độ rủi ro tài chính của ngân hàng. Một tỷ lệ NIM cao có thể cho thấy ngân hàng đang chấp nhận rủi ro lớn hơn trong việc cấp tín dụng để gia tăng thu nhập, điều này có thể dẫn đến nợ xấu cao hơn.

4. So Sánh Thực Tế: Ví Dụ Về VPBank

- Tỷ Suất NIM Cao: VPBank là ngân hàng có tỷ lệ NIM cao nhất trong ngành vào cuối năm 2022, đạt 7,50%. Tỷ lệ NIM cao này chủ yếu nhờ vào hoạt động của FE Credit, công ty tài chính tiêu dùng lớn nhất tại Việt Nam. Tuy nhiên, ngành cho vay tiêu dùng cũng phải đối mặt với tỷ lệ nợ xấu cao.

- Ảnh Hưởng Của Nợ Xấu: Mặc dù tỷ lệ NIM cao, việc quản lý nợ xấu kém có thể ảnh hưởng tiêu cực đến kết quả kinh doanh của ngân hàng. Vì vậy, việc theo dõi và quản lý nợ xấu là rất quan trọng để đảm bảo sự bền vững về tài chính.

5. Những Yếu Tố Cần Xem Xét Khi Đầu Tư

Để đưa ra quyết định đầu tư chính xác, không chỉ dựa vào tỷ lệ NIM mà cần xem xét nhiều yếu tố khác như:

- Cấu Trúc Tài Sản/Vốn: Đánh giá tỷ lệ tài sản và vốn của ngân hàng.

- Tỷ Lệ CASA: Tiền gửi thanh toán và tiền gửi tiết kiệm.

- Tỷ Lệ Nợ Xấu và Tỷ Lệ Bao Che Nợ Xấu: Đánh giá mức độ rủi ro tín dụng.

- Chi Phí Hoạt Động: Xem xét chi phí hoạt động và hiệu quả quản lý chi phí.

- Chỉ Số Đánh Giá Khác: P/E (hệ số giá trên lợi nhuận) và P/B (hệ số giá trên giá trị sổ sách).

Việc cân nhắc tất cả các yếu tố này giúp bạn có cái nhìn tổng quan về tình hình tài chính và hiệu quả hoạt động của ngân hàng, từ đó đưa ra quyết định đầu tư thông minh hơn.

Các Yếu Tố Ảnh Hưởng Đến Tỷ Suất Lợi Nhuận Ròng (NIM)

1. Biến Động Lãi Suất

Lãi suất đóng vai trò quan trọng trong việc xác định tỷ suất lợi nhuận ròng (NIM) của ngân hàng. Tại Việt Nam, doanh thu từ lãi suất thường chiếm một phần lớn trong tổng doanh thu của ngân hàng, từ 70-80%. Do đó, sự thay đổi lãi suất có thể tạo ra ảnh hưởng sâu rộng đến tỷ lệ NIM.

Khi lãi suất gia tăng, ngân hàng phải đối mặt với hai thách thức chính. Đầu tiên, lãi suất cao có thể làm giảm nhu cầu vay vốn của khách hàng, bởi vì họ có thể không muốn chịu chi phí lãi suất cao. Thứ hai, ngân hàng cũng có thể phải tăng lãi suất tiền gửi để thu hút khách hàng gửi tiền, điều này có thể dẫn đến việc tăng chi phí lãi suất và giảm lợi nhuận từ lãi suất. Ngược lại, khi lãi suất giảm, nhu cầu vay vốn có thể gia tăng, tạo cơ hội để cải thiện tỷ lệ NIM. Tuy nhiên, nếu giảm quá nhanh, ngân hàng có thể phải đối mặt với sự cạnh tranh gia tăng trong việc thu hút tiền gửi.

2. Tăng Trưởng Tín Dụng

Tăng trưởng tín dụng có ảnh hưởng lớn đến tỷ lệ NIM. Trong những năm qua, đặc biệt là trong giai đoạn đại dịch Covid-19, nhiều ngân hàng đã ghi nhận mức tăng trưởng lợi nhuận ấn tượng nhờ vào sự gia tăng tín dụng mạnh mẽ và giảm chi phí hoạt động. Tuy nhiên, tình hình hiện tại có phần khác biệt khi tăng trưởng tín dụng trong quý đầu năm có dấu hiệu giảm sút, làm giảm tỷ lệ NIM.

Khi tăng trưởng tín dụng, tỷ lệ cho vay trên tiền gửi có xu hướng tăng, giúp cải thiện NIM. Tuy nhiên, nếu ngân hàng mở rộng tín dụng quá nhanh, có thể dẫn đến rủi ro tín dụng cao hơn, như nợ xấu gia tăng và chi phí thu hồi nợ cao. Điều này có thể tác động tiêu cực đến tỷ lệ NIM, vì ngân hàng phải chịu thêm chi phí để xử lý các khoản nợ không thu hồi được. Do đó, việc quản lý rủi ro tín dụng một cách hiệu quả là cực kỳ quan trọng để duy trì sự ổn định của NIM.

3. Thay Đổi Chiến Lược Kinh Doanh

Chiến lược kinh doanh của ngân hàng cũng có ảnh hưởng lớn đến tỷ lệ NIM. Các ngân hàng thường tập trung phát triển các sản phẩm tài chính cho khách hàng cá nhân như cho vay tiêu dùng và tín dụng thương mại. Những sản phẩm này thường có lãi suất cao hơn so với các khoản vay doanh nghiệp hoặc tín dụng đầu tư, dẫn đến tỷ lệ NIM cao hơn.

Tuy nhiên, sự tập trung vào các sản phẩm có lãi suất cao cũng có thể tạo ra sự tập trung rủi ro tín dụng. Ngân hàng cần cân nhắc giữa việc tối đa hóa lợi nhuận từ các sản phẩm có lãi suất cao và việc kiểm soát rủi ro tín dụng một cách hiệu quả để bảo đảm sự phát triển bền vững.

4. Chi Phí Cơ Hội Trong Đầu Tư

Trong những năm gần đây, nhiều ngân hàng đã bắt đầu chuyển hướng sang đa dạng hóa sản phẩm và dịch vụ để tạo ra nhiều nguồn doanh thu hơn ngoài lãi suất cho vay. Tuy nhiên, dù có sự chuyển mình, doanh thu từ lãi suất cho vay vẫn đóng vai trò chủ chốt trong cấu trúc doanh thu của ngân hàng.

Việc quản lý rủi ro và mở rộng đa dạng hóa sản phẩm và dịch vụ là rất quan trọng để đảm bảo sự ổn định lâu dài và sự phát triển bền vững của ngân hàng. Để đạt được điều này, ngân hàng cần phải tìm cách cân bằng giữa lợi nhuận từ các sản phẩm có lãi suất cao và sự cần thiết phải kiểm soát rủi ro tín dụng.

Phần kết luận

Tỷ Lệ NIM là một chỉ số quan trọng giúp đánh giá khả năng sinh lợi của ngân hàng, phản ánh mức độ hiệu quả trong việc quản. Chỉ số này không chỉ cung cấp cái nhìn tổng quan về sức khỏe tài chính của ngân hàng mà còn cho thấy khả năng quản lý rủi ro và tối ưu hóa nguồn vốn. Khi NIM tăng lên, điều này thường cho thấy ngân hàng đang hoạt động hiệu quả hơn trong việc cân bằng giữa doanh thu từ lãi suất và chi phí lãi suất, từ đó củng cố vị thế cạnh tranh và khả năng sinh lời bền vững.

Tuy nhiên, việc đánh giá NIM cần được thực hiện một cách toàn diện, không chỉ dựa vào tỷ lệ này mà còn phải xem xét các yếu tố khác như sự thay đổi lãi suất, tăng trưởng tín dụng, và chiến lược kinh doanh của ngân hàng. Việc hiểu rõ các yếu tố ảnh hưởng đến NIM giúp nhà đầu tư và các bên liên quan đưa ra quyết định chính xác hơn trong việc đánh giá và lựa chọn ngân hàng phù hợp. Bằng cách này, họ có thể đảm bảo đầu tư vào các ngân hàng có tiềm năng sinh lời cao và khả năng quản lý rủi ro hiệu quả.